|

|

|

|

#1

|

||||

|

||||

|

http://www.echo.msk.ru/blog/aillar/1286282-echo/

24 марта 2014, 23:25  Переход российской экономики из состояния вялого экономического роста в состояние стагнации на страницах этого блога был отмечен еще два года назад – в феврале 2012 г. Российскими властями этот переход был признан лишь год спустя – в январе-феврале 2013 г. В настоящее время российская экономика из состояния стагнации переходит в состояние рецессии. Строго говоря, по динамике таких показателей, как производство промышленной продукции и инвестиции, этот переход (шесть месяцев подряд отрицательных темпов роста) уже произошел: для промышленности – в декабре 2013 г., для инвестиций – еще в сентябре 2013 г.  Снижение объемов реального выпуска (прокси-индикатор для ВВП) продолжается пока три месяца – с ноября 2013 г. – и потому, строго говоря, пока еще не представляет собой технического соответствия критериям рецессии. Тем не менее скорость, с которой нарастает падение реального выпуска (изменение темпов падения объемов реального выпуска по месяцам: ноябрь 2013 г. – -0,1%, декабрь 2013 г. – -0,9%, январь 2014 г. – -2,1%), позволяет предположить продолжение экономического спада и в начале 2014 г. Кроме того, радикальное ухудшение макроэкономической ситуации в феврале-марте 2014 г., вызванное агрессией против Украины, с высокой степенью вероятности сделает очевидным наступление общеэкономической рецессии по итогам апреля 2014 г.  Источник: расчеты ИЭА по данным Э.Баранова и В.Бессонова. Последний раз редактировалось Chugunka; 07.05.2025 в 16:15. |

|

#2

|

||||

|

||||

|

http://slon.ru/fast/economics/ulyuka...-1077465.xhtml

28.03.2014, 18:45  Фото: Геннадий Гуляев/Коммерсантъ Глава Минэкономразвития придумал, как компенсировать высокий отток капитала и влить в российскую экономику дополнительные денежные средства: надо увеличить дефицит федерального бюджета на 2014 год примерно на 1% ВВП. «Если очень большой отток капитала, такой как в этом году, то должны сделать компенсацию. С моей точки зрения, компенсаторным был бы механизм для этого года при тех параметрах по оттоку капитала, которые есть, это дополнительно примерно 1% ВВП бюджетного дефицита», – заявил министр экономического развития Алексей Улюкаев в ходе интерактивного семинара с исполнительными органами государственной власти субъектов РФ по информации "Интерфакса". По оценке Минэкономразвития, это даст дополнительно примерно 800 млрд руб. При этом, отметил Улюкаев, нефтегазовые доходы бюджета могут быть выше запланированных на 2014 год на 700 млрд руб. Вообще, как сказал Улюкаев, дискуссия относительно так называемого «бюджетного правила» возобновилась. «Я считаю, что правило важнейший инструмент бюджетной консолидации, устойчивости бюджетной конструкции, но надо понимать, что любое правило действует в конкретных обстоятельствах. Когда придумывали правило, идея была сделать контрциклическим бюджет, на стадии, когда хорошая конъюнктура нашего экспорта, собирать ресурсы, а на стадии ухудшения их расходовать. Сейчас в дискуссии с моим другом Антоном Силуановым он говорит – вот, мы же как ты хочешь, так и делаем, мы же не уменьшаем расходы», – сказал министр. Бюджетное правило – принцип российского бюджета, которое определяет максимальный уровень расходов исходя из цены на нефть с целью снизить процикличность бюджетной политики РФ. При этом в бюджет закладывается цена нефти за прошлые годы, – сначала за 5 лет, потом постепенно период увеличивается до 10 лет, а не прогноз министерства. В частности, правило гласит, что «расходы не могут превышать расчетную величину доходов увеличенную на дефицит бюджета в 1% от ВВП». Ранее комментируя предложение Улюкаева об изменении бюджетного правила, Силуанов отметил, что изменения основных принципов экономической, финансовой, бюджетной политики, в том числе, бюджетного правила, создаст недоверие инвесторов. Последний раз редактировалось Chugunka; 07.05.2025 в 16:15. |

|

#3

|

||||

|

||||

|

3rd-Apr-2014 11:15 am -

На примере регионов. Кто богач, а кто бедняк в Центральном федеральном округе:  Источник Росстат. Росстат растет сам над собой и показывает теперь не только среднедушевые доходы, но и медианные и модальные. Медианный доход показывает ту грань доходов, которая делит россиян строго пополам по доходам (50/50%). Это гораздо более объективный показатель, чем среднедушевой доход, который не учитывает разности в доходах бедных и богатых. Модальный доход это уровень дохода, встречающийся наиболее часто среди населения. В России это доход в 9,2 тыс. руб., что составляет всего 40% от среднедушевого. Таблица наглядно показывает, что Центральная Россия бедна относительно всей России. Исключение составляет Московская область и Москва, которая богаче средней России в 1,5-2 раза. Все эти данные в цифровом виде: Центральный округ Среднедушевой доход всего населения (рублей в месяц) Медианный среднедушевой доход (Ме) Модальный среднедушевой доход соотношение со среднедушевым денежным доходом Величина прожиточного минимума (рублей в месяц) Соотношение величины прожиточного минимума и среднедушевого дохода, (%) Медианы, (%) Модальный, (%) Российская Федерация 22 954 16 935 9 218 73,8 40,2 6 510 28,4 Белгородская область 21 413 16 064 9 040 75 42,2 5 125 23,9 Брянская область 17 318 13 252 7 759 76,5 44,8 5 327 30,8 Владимирская область 16 511 12 996 8 052 78,7 48,8 6 301 38,2 Воронежская область 18 798 14 204 8 110 75,6 43,1 5 535 29,4 Ивановская область 15 979 12 654 7 935 79,2 49,7 6 026 37,7 Калужская область 20 360 15 492 8 969 76,1 44 5 694 28 Костромская область 15 932 12 690 8 052 79,7 50,5 6 312 39,6 Курская область 18 624 14 307 8 444 76,8 45,3 5 233 28,1 Липецкая область 19 602 15 001 8 785 76,5 44,8 5 507 28,1 Московская область 29 566 21 896 12 009 74,1 40,6 7 086 24 Орловская область 16 844 12 752 7 308 75,7 43,4 5 157 30,6 Рязанская область 17 257 13 528 8 313 78,4 48,2 6 165 35,7 Смоленская область 17 772 14 003 8 694 78,8 48,9 6 939 39 Тамбовская область 17 346 12 961 7 235 74,7 41,7 4 773 27,5 Тверская область 17 301 13 820 8 818 79,9 51 6 156 35,6 Тульская область 19 126 14 889 9 023 77,8 47,2 5 928 31 Ярославская область 18 450 14 236 8 476 77,2 45,9 5 894 31,9 г. Москва 48 343 31 365 13 203 64,9 27,3 9 542 19,7 |

|

#4

|

||||

|

||||

|

Я сейчас донесу до вас печальную мысль: все хорошее закончилось.

То есть покатились по уклон. Это касается и бизнеса и личных доходов. Ну а теперь периодизация: 1. Рост: 2000-2008. Период роста экономики, роста цены на нефть, роста зарплат, пенсий и иных доходов. 2. Стагнация: 2009-2013. Экономика почти не растет, реальные зарплаты почти не растут, пенсии растут на уровне реальной инфляции, нефть рванула на 60% в 2010-2011 и затем начала снижаться. 3. Спад: 2014 - … Экономика сокращается, реальная зарплата сокращается, пенсии (пока?) на уровне инфляции, нефть продолжает снижаться. Было две переломные точки (точнее три, но одна из них – дело Юкоса – внутри периода роста, с этой точки Россия перестала расти за счет внутренних усилий и стала расти благодаря росту цены на нефть): Кризис и Крым. Впереди я вижу два сценария: Венгрия или Зимбабве. Небогатая восточноевропейская страна или «Мугабе навсегда». |

|

#5

|

||||

|

||||

|

Хотел быстренько пробежаться по списку слабостей российской экономики с точки зрения ее уязвимости к разного рода неприятностям. Ну и заодно вспомнить некоторые рецепты лечения. Основные вопросы не раз поднимались в дискуссиях за последние пять лет. Для начала надо чуть освежить в памяти причины кризиса 2008-2009 года и его уроки. Поняв ошибки, должно быть легче сформулировать рецепты повышения устойчивости экономики к неприятностям.

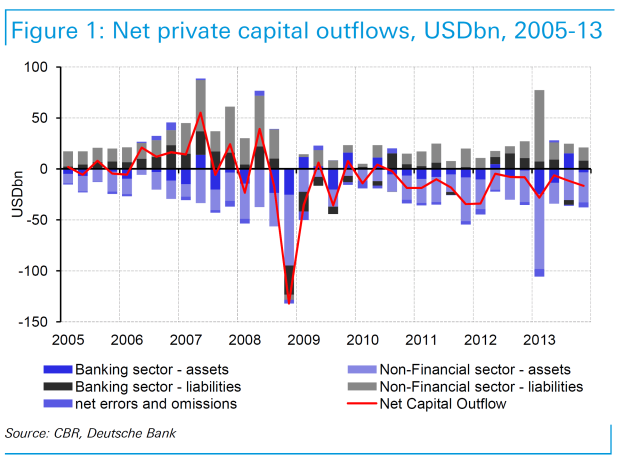

Из-за глобального финансового кризиса приключились два шока: 1) падение цен на нефть и 2) неожиданная остановка притоков капитала (sudden stop), которые вдруг резко превратились в оттоки капитала (смотрим картинку из недавней записки Deutsche Bank). На эти два шока наложился третий - кризис доверия к правительству и цб. В ситуации кризиса у инвесторов всегда возникает вопрос: а не сморозит ли впопыхах цб или правительство большие глупости? Ошибки до кризиса. В 2008 году падение цен на нефть и оттоки капитала ударили экономику России особенно сильно из-за докризисных ошибок в экономической политике. В экономике был перегрев. Он был вызван недисциплинированной бюджетной политикой и привязанностью Банка России к фиксированному курсу. Бюджетная политика, как регулярно объяснял до кризиса и после него Алексей Кудрин, была излишне стимулирующей. Несмотря на старания минфина сберегать доходы от нефти, выплачивая госдолг и откладывая лишнее в ФНБ и Резервный фонд, государственные расходы росли быстрее ВВП. Дефицит ненефтяного бюджета (без учета госдоходов от нефти и газа) в 2008 году вырос до 6,5% ВВП. При растущих ценах на нефть и перегреве из-за бюджетных стимулов, Банк России старался предотвратить укрепление рубля. Но достаточно высокие номинальные процентные ставки и явно заниженный курс привлекали в Россию дополнительные притоки частного капитала. Растущие иностранные и внутренние заимствования банков и предприятий еще более усиливали перегрев и вели к удорожанию рубля из-за роста цен и удорожанию активов. Это был легкий заработок. На всякий случай заметим, что притоки капитала до кризиса не были вызваны хорошим бизнес климатом, а его оттоки во время и после кризиса не были вызваны климатом плохим. Что случилось бы при плавающем курсе? Рубль укреплялся бы еще быстрее и, вполне возможно, оказался бы переоценен, еще больше подорвав конкурентоспсобность ненефтяной экономики. ЦБ не накопил бы такие большие валютные резервы. В любом случае без помощи бюджетной политики перегрева и перекосов в экономике не удалось бы избежать. Поэтому эти "ошибки" цб следует воспринимать в контексте общей экономической политики до кризиса и устойчивого роста цен на энергоносители. Кризис. В такой ситуации осенью США и другие страны с надежными институтами скрутила великая судорога, а во всем остальном мире вдруг случились оттоки капитала и доступ к рефинансированию долгов и получению кредитов испарился. Замерла международная торговля, а цена нефти устремилась вниз. Возникла все более очевидная необходимость ослабления валют во множестве стран. Стали падать котировки акций, многие из которых использовались в качестве залога под кредиты. Значительное падение котировок акций и цен других активов поставило под сомнение платежеспособность банков и ряда компаний. Возникла угроза цепной реакции на финансовых рынках. В то время в правительстве возникла было идея скупать на рынке акции и облигации на средства ФНБ, и на такие операции даже было получено разрешение, но объемы были маленькими, и в итоге помощь была оказана конкретным банкам и предприятиям. Массовой скупки финансовых активов на рынке не было, хотя были известны примеры таких успешных интервенций, например, в Гонконге в 1997 году. Это кстати, было возможностью не только прилично заработать. Сложились уникальные условия для мягкого рыночного перераспределения богатства из рук российских олигархов в пользу ФНБ/народа  . Как я здесь уже не раз записывал, отказ от прямых интервенций ФНБ на финансовых рынках мне представляется ошибкой антикризисной политики осенью 2008 года. . Как я здесь уже не раз записывал, отказ от прямых интервенций ФНБ на финансовых рынках мне представляется ошибкой антикризисной политики осенью 2008 года.Со стороны Банка России ответом на кризис была постепенная девальвация. Официальной причиной этого выбора был страх цб спровоцировать панику населения и желание защитить балансы банков и предприятий от убытков. Без специального анализа той ситуации сейчас трудно судить, оправданы были эти страхи или нет. К сожалению, такая оценка не была проведена или не была обнародована. В любом случае постепенная девальвация очень дорого стоила экономике. Экономист Сбербанка Ксения Юдаева, ныне сама определяющая политику цб, написала в конце 2009 года: "...постепенная девальвация на несколько месяцев сделала спекуляцию на валютном рынке самым прибыльным бизнесом в России. Для стабилизации девальвационных настроений Банк России впоследствии был вынужден поднять процентные ставки, что также не способствовало улучшению ситуации в экономике. В итоге, помимо 200 млрд. долл. золотовалютных резервов, эта политика стоила России, по-видимому, и нескольких процентных пунктов роста ВВП в конце 2008 – начале 2009 года." (жирным шрифтом выделено мой). Для меня слово "несколько" означает больше двух. 3% ВВП тогда означало потери для экономики около 50 млрд. долларов. Ксения Юдаева была права: фиксированный курс до кризиса, постепенная девальвация и последующее (неизбежное) повышение процентных ставок Банком России были очень дорогими ошибками. Как заметила в своей записке Ксения Юдаева, антикризисная политика Банка России была ПРОциклической, она не тормозила экономический спад, а усугубила его. Если бы в России до кризиса был гибкий валютный курс и не было бы постепенной девальвации, то не было бы такого большого падения ВВП на 8%. Даже с учетом фиксированного курса до кризиса решение о постепенной девальвации было очень спорным и скорее всего ошибочным. Третий шок (кризис доверия) был не оправдан. Другим важным ответом на кризис 2008-2009 гг. было значительное увеличение расходов бюджета. Это было правильным контрциклическим ответом. Для такого ответа на кризис у правительства был задел в виде бюджетного профицита и уже накопленой заначки в нефтяных фондах. Расходы увеличились не на уже готовые инфраструктурные проекты, как во многих других странах (они не были готовы), а в основном на пенсионеров. В условиях глубокой рецессии принято ВРЕМЕННО увеличивать госрасходы, но увеличением пенсий российское правительство увеличило расходы не на год или два, а надолго. Постоянное, а не временное повышение расходов было ошибкой. Как уже давно хорошо известно правительству и экономистам, проблемы низких пенсий по сравнению со средней заработной платой требуют пенсионной реформы, а не латания дыр. После кризиса. Повышение пенсий и возвращение динамики ВВП от безумных докризисных темпов роста около 7% в год к нормальным 3-4% означало, что в России исчезли профициты бюджета. Во время спада ненефтяной дефицит бюджета вырос сначала до двузначных цифр, потом немного восстановился и так там и остался (см. картинку). Сегодня он все еще составляет около 10% ВВП. Нет больше профицитов и большого задела на бюджетное стимулирование в случае нового кризиса. Если, не дай Бог, возникнут продолжительные проблемы в экономике, правительству довольно быстро придется проводить ПРО-циклическую бюджетную политику. Вспоминаем бывшего друга Украину. При отсутствии политической воли к уменьшению дефицитов бюджета у правительства была возможность создать за несколько лет антикризисную подушку безопасности в виде заблаговременных и очень агрессивных заимствований на рынке. Ведь государственный долг России очень маленький, он был всего около 10% ВВП, тогда как у многих других стран он намного больше, как, например, в Польше, где госдолг был около 50% ВВП. За несколько посткризисных лет можно было назанимать на рынке впрок по относительно невысоким процентным ставкам хотя бы еще процентов 10 ВВП (200 млрд. долларов) и держать их в качестве дополнительной правительственной заначки/страховки на черный день. Готовь сани летом, а телегу зимой (с). Но этого сделано не было, что тоже запишем в список ошибок правительства. Еще одним важным изменением в экономической политике России в ответ на кризис 2008 года стал поиск волшебной палочки для возвращения в сытное прошлое. Это привело к дискуссиям о "новой/инновационной модели развития" и даже к попытке ее создания в Сколково. Поиск волшебной палочки плавно перешел в сюрреалистические дебаты тысячи экспертов о развилках в "Стратегии 2020". В минуту усталости и отчаяния я здесь окрестил эту часть реакции на кризис 2008-2009 гг. "экономической шизофренией", охватившей СМИ, правительство и почти всех "экспертов" поголовно. Помимо всеобщей борьбы за инновации, развернулась намного более удивительная борьба с оттоками капитала, и с безумной яростью началась критика государственного капитализма и госкорпораций. Главным рецептом лечения российской экономики стало создание волшебных "хороших институтов", что при ближайшем рассмотрении означало то ли присоединение России к Европейскому союзу, то ли революционную смену власти  Интеллектуальная элита превратилась в фанатов Аджемоглу и Робинсона, перевирающих наблюдения и советы своих гуру. Интеллектуальная элита превратилась в фанатов Аджемоглу и Робинсона, перевирающих наблюдения и советы своих гуру.В блужданиях по развилкам экономической мысли прошли несколько лет. Первое время после кризиса Кудрин призывал своих коллег одуматься, вернуться к бюджетной дисциплине, необходимость которой так наглядно продемонстрировал кризис. Он грозил всем падением цен на нефть до 60 долларов, но эта перспектива никого не испугала. Его призывы, наверное, показались ученым и чиновникам недостаточно волшебными, почему и были полностью проигнорированы. Ушел в итоге скучный скряга Кудрин, прекратил сопротивляться разгулу экономического волюнтаризма, направленного на обеспечение роста ВВП в 5-6-7-8% в год. Зато с его подачи появилась познавательная книжка об этом периоде российской экономической истории. Давно уже назревшей и запоздалой инициативой/реформой стало упрощение процедур ведения бизнеса. Переход со 120-го места в рейтинге легкости ведения бизнеса в первую двадцатку был провозглашен задачей страны. Были сделаны и другие интересные, но более мелкие шаги, которые не очень меняют общую картину. После большого падения ВВП в 2009-м почти на 8%, три года экономика восстанавливалась темпами по 4,5-4,3-3,4 процента, что совсем не плохо. Но уже в 2012 и особенно в 2013 году практически во всех странах с формирующимися рынками наметилось замедление экономического роста. В России это всемирное явление совпало (наконец-то!) с реализацией того, что задача достижения темпов роста ВВП по 5-6% в год была изначально чуднОй. Но и это не до всех и не сразу дошло. В СМИ и среди либерально настроенных экономистов прокатилась очередная волна истерики и рассказов о ресурсном проклятии, коррупции, плохих институтах, застое, стагнации и тп. Так общий пессимизм инвесторов в странах с развивающимися рынками в России был усилен квазиофициальной и стихийной пропагандой. Нельзя не отметить, что в период замедления экономического роста лидерами в снижении российских инвестиций оказались государственные компании. Если это было прямым или косвенным результатом экономической политики, то соответствующие меры тоже надо записать в большие ошибки. Более свежие цифру по квартальной динамике роста ВВП сейчас, кстати, указывают на ускорение темпов роста ВВП где-то до 3 процентов, и это было на фоне провала госудасртвенных инвестиций. И так вялую экономику зачем-то тормозили по этому каналу. В итоге чуть ли не единственным реформатором в России после кризиса оказался центральный банк, который твердо решил перейти к таргетированию инфляции и заняться, наконец, зачисткой мелких и средних банков. В то же время, до сих пор широкой публике мало известно о работе, которую провел или не провел цб для укрепления крупных банков и реорганизации этой самой важной части банковского сектора. Аналитики до сих пор сомневаются в устойчивости банков к любого рода потрясениям, сомневаются в качестве банковского капитала, сомневаются в надежности информации о качестве активов. Инвесторы продолжают подозревать российские банки в слабости перед лицом возможной беды. И еще одной досадной ошибкой, которая ослабила российскую экономику накануне эскалации украинского кризиса, мне кажется недостаточное внимание Банка России к "открытой информационной политике". Здесь уже была серия записей об этом, и я знаю, что далеко не все здесь были согласны с моей конструктивной критикой  . В этой связи надо еще раз процитировать советы Ксении Юдаевой в ноябре 2009-го года Ксении Юдаевой сегодня. Ее уже упомянутая записка "Уроки кризиса для России" (pdf здесь) завершалась таким призывом: . В этой связи надо еще раз процитировать советы Ксении Юдаевой в ноябре 2009-го года Ксении Юдаевой сегодня. Ее уже упомянутая записка "Уроки кризиса для России" (pdf здесь) завершалась таким призывом:Главное, денежная политика должна стать гораздо более понятной и прозрачной. Простой публикации "Основных направлений" недостаточно. Надо ввести инструмент регулярных заседаний Комитета по денежной политике и публикации решений по их результатам с комментариями. Необходимо постоянно разъяснять населению и бизнесу цели денежно-кредитной политики, меры, предпринимаемые для их достижения, оценивать действенность принимаемых решений, а также выявлять причины несоответствия заявленным целям. Председатели центральных банков – одни из наиболее публичных людей в своих странах. В России это не так, и эту ситуацию также надо менять. Золотые слова. Жаль, что целый месяц после неожиданного и необъясненного внеочередного повышения ставки с 5,5 до 7% мы ничего не слышали от цб. Прошло уже 4 года после публикации этой записки. К сожалению, в этой конкретной области остается широкий простор для улучшений работы цб. Еще в начале года, когда на рубль возникло давление, чуть ли не 90% журналистов не знали, что цб делает стандартные стресс-тесты балансов банков на предмет их устойчивости к девальвации. Когда Юдаева упомянула, что 20% падения рубля российским банкам нипочем, многие всерьез подумали, что цб хочет сам девальвировать рубль на 20%  Пусть это были не профессиональные трейдеры, а "простые люди". Это говорит об уровне безграмотности среди широких слоев населения, непонимания денежно-кредитной политики цб. Рассказы цб о российской стагфляции, о превращении рубля в резервную валюту, сравнения его с австралийским или канадским долларом, публичные рассуждения о прекращении валютных интервенций и свободном плавании рубля не добавляют понимания денежно-кредитной политики цб, а путают народ и инвесторов. Здесь уже было две-три записи о недостаточном внимании цб к "открытой информационной политике". Это очень ослабляет эффективность таргетирования инфляции. Более активные разъяснения руководителей цб могли бы намного снизить волатильность на финансовых рынках и помогли бы устойчивости экономики. Вместо этого сегодня, как и пять лет назад, мы имеем ПРОциклическое повышение процентных ставок. Очень сомнительна такая реакция Банка России при очевидном замедлении экономического роста. Хуже того. Толковые люди сейчас даже подозревают ЦБ в отказе от таргетирования инфляции и возврату к привязанности к курсу. Если есть подозрения цб в таких тяжких грехах, то цб явно недоработал. Пусть это были не профессиональные трейдеры, а "простые люди". Это говорит об уровне безграмотности среди широких слоев населения, непонимания денежно-кредитной политики цб. Рассказы цб о российской стагфляции, о превращении рубля в резервную валюту, сравнения его с австралийским или канадским долларом, публичные рассуждения о прекращении валютных интервенций и свободном плавании рубля не добавляют понимания денежно-кредитной политики цб, а путают народ и инвесторов. Здесь уже было две-три записи о недостаточном внимании цб к "открытой информационной политике". Это очень ослабляет эффективность таргетирования инфляции. Более активные разъяснения руководителей цб могли бы намного снизить волатильность на финансовых рынках и помогли бы устойчивости экономики. Вместо этого сегодня, как и пять лет назад, мы имеем ПРОциклическое повышение процентных ставок. Очень сомнительна такая реакция Банка России при очевидном замедлении экономического роста. Хуже того. Толковые люди сейчас даже подозревают ЦБ в отказе от таргетирования инфляции и возврату к привязанности к курсу. Если есть подозрения цб в таких тяжких грехах, то цб явно недоработал.Воспоминания оказались длинными, но чистить все это мне лень, поэтому оставлю в сыром виде. Оглянуться на прошлое полезно, чтобы понять, в чем слабости экономики России в ситуации растущей экономической враждебности, и в каком направлении было бы правильно двигаться. |

|

#6

|

||||

|

||||

|

Сейчас полно прогнозов замедления экономики России и сценариев возможного замедления. Как и собирался, написал я про ошибки в экономической политике за последние пять лет, но получилось так много, что возникла мысль перепрыгнуть эти воспоминания и рассуждения и взять быка за рога (или мишку за уши). Какие основные риски для экономики России упоминаются чаще всего, когда речь идет об уязвимости российской экономики? Понимание рисков и механизма реализации негативных шоков должно подсказать в общих чертах антикризисные ответы со стороны экономической политики.

Набиуллина, Клепач, Кудрин и многочисленные аналитики соревнуются в оценке ущерба российской экономике в связи с нервозностью на финансовых рынках. По прогнозам Министерства экономического развития, при оттоке около 60 млрд. рост ВВП составит 1,8-1,9%, при оттоке в 100 млрд. рост будет около 1%, Прогноз Банка России уже ниже 1%. Кудрин ждет от 0 до 1%. Всемирный банк в своей очередной записке "Кризис доверия обнажает слабость экономики" тоже опустился к 1%, к тому же рассмотрел вариант эскалации конфликта в Украине и в таком сценарии прочит падение ВВП на 1,8%. Многие наблюдатели утверждают, что Россия сама себя наказала даже без введения серьезных санкций США или ЕС. Обсуждаемое замедление роста ВВП на 1-2 процентных пункта близко к часто используемому критерию успеха применения настоящих санкций (на 2 и больше). Откуда такая сильная реакция пока еще при совсем небольшой угрозе настоящих экономических санкций? Отчего вдруг капитал резко схлынул из страны и почему это должно вызывать такой заметный экономический спад? Можно обвинять во всем вражеские рейтинговые агентства и другие мудиз, вражеский доллар, несправедливую международную финансовую систему или несправедливость тех, кто ей манипулирует...Ответом на такое понимание ситуации может быть отказ от доллара, отказ от международных кредитных рейтингов итп. Спасибо товарищу Глазьеву за совветы. А можно подумать, не ошиблись ли сами россияне в управлении своей экономикой до такой степени, что ситуацию при желании можно рассматривать как угрозу безопасности страны. В связи с украинским кризисом отечественные и иностранные эксперты напомнили нам о слабостях российской экономики. В потоке критики есть много откровенных передергиваний и глупостей, но есть и абсолютно правильные вещи. 1. Значительный отток капитала из страны. Отток капитала приводит к ослаблению рубля. Те, у кого займы в валюте, а доходы в рублях, оказываются в невыгодной ситуации. Если валютные риски банков и предприятий не известны и/или их платежеспособность вызывает сомнения, их доступ к финансированию резко ухудшается. Поднимаются процентные ставки. В экономике падают инвестиции, что грозит резким замедлением роста. Ожидания беды еще более усиливают страхи и силу шока. "Страх плавания" заставляет Банк России защищать рубль не только массивными валютными интервенциями, но и ПРОциклической денежно-кредитной политикой в форме повышения ключевой процентной ставки. Замедление роста и проциклическая дкп создают проблемы для бюджета, доходы которого падают, а расходы растут. 2. Сокращение объемов экспорта нефти и газа или падение цен на нефть и газ. Такой удар по экономике тоже ведет к ослаблению рубля и последствиям в предыдущем пункте. Но, в дополнение к нему, возникают проблемы с бюджетом, потому что он очень сильно зависит от налогов на нефтегаз. Если такой негативный шок оказывается достаточно слительным, то резервного фонда надолго не хватит и правительству придется проводить ПРОциклическую политику, то есть сокращать расходы или повышать налоги в период экономического спада. 3. Санкции на финансовые организации. Такой удар очень похож на рыночное выведение банков из строя (в случае оттоков капитала или падения цен на нефть) из-за их слабых балансов или недостаточного капитала, чтобы покрыть убытки, или из-за проблем с доступом к ликвидности. Ущерб может быть огромным, поскольку в российской экономике банки госбанки доминируют в секторе и играют важную роль финансировании экономики. Возможности альтернативного (небанковского) финансирования, например, путем выпуска облигаций, очень ограничены. Новое во всем этом только возможность введения экономических санкций на российские банки. Все остальные риски давно известны. Но и это не все. Давным-давно известны и рецепты снижения уязвимости экономики к такого рода шокам (об этом отдельно). Кризис и угроза санкций показывает, что, несмотря на относительную простоту рецептов защиты от кризиса, российская экономика до сих пор остается легко уязвимой и, с этой точки зрения, слабой. За пять лет после кризиса 2008-2009 сделано очень мало, чтобы эту ситуацию исправить. Это безобразие. Клепач опять показывает пальцем на бюджетное правило и призывает к увеличению бюджетных расходов, как МЭР призывает уже пять лет. Это говорит о том, что до сих пор в правительстве не уяснили для себя уроки кризиса 2008-2009 года, как и уроки кризиса 1998 года. Реакция инвесторов и всей экономики усиливается 1) очевидностью самих рисков, 2) пониманием вероятной реакции правительства и цб на возможные негативные шоки и еще 3)учетом возможных ошибок цб и правительства в их ответе на кризис. Повторюсь: если раньше такого рода риски воспринимались как чисто экономические, то в условиях конфликта России с ЕС и США желающие могут воспринимать их как угрозу безопасности страны. Быть может, в такой формулировке необходимость изменений в экономике кому-то понятнее? Ухудшение внешних условий для России на финансовых рынках скорее всего никуда не денется. Может стать хуже из-за козней ЕС и США или по совсем другим причинам, не имеющим отношения к Украине. Например, международные рынки могут отреагировать на политику ФРС резким, а не постепенным повышением процентных ставок. Или цены на нефть все-таки припадут из-за Китая или по другим причинам. И тогда сегодняшняя уязвимость российской экономики станет еще более очевидной. Не стоит ждать дополнительных аргументов. Последний раз редактировалось Kar_barabas; 05.04.2014 в 03:52. |

|

#7

|

||||

|

||||

|

http://www.newsru.com/finance/07apr2...fltnmarch.html

время публикации: 11:22  Рекордный рост цен вызывает у экспертов серьезные опасения Инфляция в России за последний месяц продемонстрировала самые высокие темпы за последние девять месяцев на фоне ослабления рубля и конфликта с США и Европейским Союзом. По данным Росстата, в годовом исчислении индекс потребительских цен в марте вырос до 6,9% с 6,2% в феврале. Месячная 2014 года инфляция составила 1% (месячный консенсус-прогноз, подготовленный "Интерфаксом" в конце марта, давал 0,9%), тогда как в марте прошлого года этот показатель равнялся 0,3%. С начала года инфляция составила 2,3%, заметно превысив предсказания чиновников и аналитиков. ЦБ в прошлом году назвал целевым ориентиром рост показателей инфляции на 5%, но ожидания не оправдались. Минэкономразвития также не ожидало столь печальных показателей. Рекордный рост цен вызывает у экспертов серьезные опасения относительно роста цен и снижения уровня жизни россиян. Рост цен впервые за несколько лет происходит на фоне стагнации в экономике. Это приведет к снижению потребительского спроса во втором полугодии. Основной причиной столь существенного роста цен в марте стало удорожание плодоовощной и молочной продукции, а также сахара, отмечает РБК daily. Продовольственные товары в марте подорожали на 1,8%. Из-за этого в целом за первый квартал 2014 года инфляция составила 2,3% против 1,9% в прошлом году. В годовом сравнении индекс потребительских цен подскочил до 6,9% против февральских 6,2%. Надеждам правительства удержать инфляцию в текущем году на уровне 4,5–5,5%, скорее всего, не суждено сбыться, пишет "Независимая газета". Если так пойдет и дальше, то нижняя граница официального правительственного прогноза будет преодолена уже к июлю. Представители финансовых властей согласны с тем, что задача по инфляции выполнена не будет и жизнь в России может подорожать на 6%. Так, в минувшую пятницу глава Центробанка Эльвира Набиуллина признала, что рост цен может превысить целевое значение. У независимых экспертов оценки еще более пессимистичные. Они считают, что потребительские цены по итогам года могут вырасти на 6,5%, если, конечно, статистику не улучшит так называемая овощная дефляция в период сбора нового урожая. Главным драйвером роста цен оказалось продовольствие, которое подорожало (в годовом исчислении) на 8,4% против 7% в феврале. Другим фактором ускорения стали услуги - за счет подорожания газоснабжения и зарубежного туризма. Быстрее всего дорожали алкоголь, рыба и морепродукты, фрукты, молочная продукция. Все эти группы товаров, прямо или косвенно связаны с импортом, подорожавшим вследствие ослабления рубля, пишет газета "Ведомости". Управляющий директор, главный экономист инвестиционной компании Sberbank CIB Евгений Гавриленков, пояснил изданию, что в числе причин следует учитывать и подрыв доверия населения к национальной валюте, а это результат действий Центробанка. Россияне, по его словам, начали закрывать рублевые вклады в банках и активно тратить деньги, которым, как они считают, угрожает обесценение, на приобретение продуктов питания долговременного хранения. Например, запасаться впрок консервами, говорит аналитик. Это во многом подстегнуло в марте продовольственную инфляцию. Другой фактор, оказывающий негативное воздействие на потребительские цены, по мнению эксперта, связан с накачкой экономики ликвидностью. Коммерческие банки получили от ЦБ более 1,5 трлн рублей, что оказывает давление на рубль. Политику регулятора эксперт назвал проинфляционной. Последний раз редактировалось Chugunka; 07.05.2025 в 16:16. |

|

| Метки |

| экономика россии |

| Здесь присутствуют: 1 (пользователей: 0 , гостей: 1) | |

|

|